插装阀

液压件国产化提速进口替代浪潮来临

液压传动已成为现代机械装备与机电产品的重要基础技术,在工业机械领域有着极为广泛的应用。

液压系统的应用领域包括:工业生产(锻压机械、注塑机、机床、加工中心、机器人、矿山机械、包装机械等)、行走机械(工程机械、建筑机械、农业机械、汽车等)、航空航天(飞机、宇宙飞船、卫星发射装置等)、舰船(船舶及舰艇甲板机械、操作及控制管理系统)、海洋工程(海洋开发平台、海底钻探、水下作业等)。

以国外为例,约95%的工程机械、90%的数控加工中心、95%的自动化生产线均采取了液压传动。

此外,根据工业机械设备使用的液压系统压力条件不同,可按其额定压力分为低压系统(6.3MPa)、中压系统(6.3-10MPa)、中高压系统(10-20MPa)和高压系统(20MPa)。

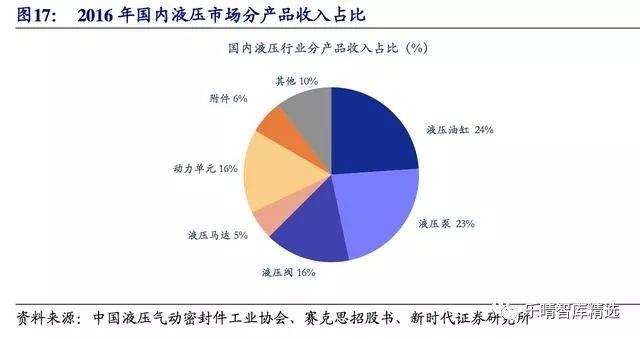

典型的液压系统由动力元件(主要是液压泵)、控制元件(主要是液压阀)、执行元件(包括液压油缸、液压马达)、辅助元件(包括油箱、过滤器、蓄能器、热交换器)、工作介质(包括矿物油、乳化液、液压油等)5个部分所组成,其中泵、阀、油缸、马达的技术难度大、产品附加值高、价值占比较高,是液压系统的核心元件。

精密铸件是液压元件生产的基础和关键,每个环节均需投入大量的自动化加工设施。铸造工艺落后则没办法实现合格铸件的批量生产,没有合格的铸件就没有高质量的液压件,高质量的铸件生产对设计、铸造工艺、原材料、精密加工设施提出了严苛的要求。百度搜索“乐晴智库”,获得更多行业深度研究报告

全球液压元件市场保持稳定增长。根据ISC统计,2016年全球液压商品市场规模达到282亿欧元,较2000年170亿欧元的规模增长了66%,年均复合增速超过3%。

分地区来看,液压产品需求大多分布在在美国、欧洲、日本、中国以及中国台湾地区;其中,美国(34%)、中国(28%)、德国(11%)、日本(6%)、意大利(6%)分列全球前5大消费国。

2000-2016年,国内液压市场规模从5亿欧元迅速扩大至79亿欧元(约合人民币600亿元),绝对规模增长超过14倍,占全球市场的份额从3%提升至28%;同期,美国市场绝对规模增加28%,欧洲市场规模增长43%,日本市场规模下滑38%。

总体而言,液压产业的发展离不开庞大的本土市场需求和企业强大的研发技术实力与工艺积淀,德、美、日作为传统的制造业强国,强大的制造业底蕴成就了一批液压行业的百年老店,2016年液压行业出口规模占全球液压行业出口总规模的23%、16%、7%,分别排名第一、第二、第四。

以德国为例,德国本土的汽车、机床、工程机械等装备制造业均十分发达,拥有大众、奔驰、宝马、曼恩等著名汽车/卡车生产商,利勃海尔、普茨迈斯特、宝峨等世界著名的建筑工程机械制造商,以及林德叉车、德玛吉机床等著名企业;

受益于装备制造业对液压系统的巨大需求和企业间频繁的技术交流,德国已成为全世界第三大液压件市场,本土市场规模约30.6亿欧元,同时也涌现出博世力士乐、哈威、贺德克、林德液压等一批优秀的液压元件研发制造企业。

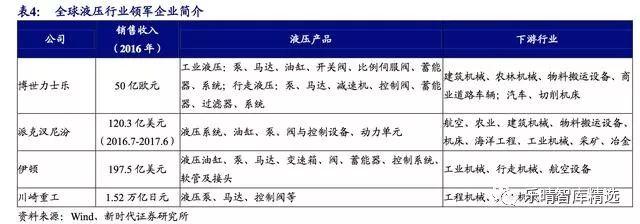

全球液压元件行业公认的百年老店包括:博世力士乐(Rexroth)、派克汉尼汾(ParkerHannifin)、伊顿(Eaton)、川崎重工等。

根据中国液压气动密封件工业协会的数据,2016年国内液压元件市场容量约580亿元,近年来保持平稳;此外,得益于2008年以来国家四万亿经济刺激政策的投入,液压行业在2010年前后实现井喷增长,液压工业总产值从2009年的269亿元增长到2014年的488亿元,年均复合增长率达到12.65%。

此后逐步进入相对来说比较稳定、成熟的阶段,行业增长率保持在较为稳定的水平,2016年工业总产值约510亿元。

国内液压产业格局大而不强,中高端液压产品长期依赖进口,国内优质企业面临良好机遇。

我国液压技术起步较晚,技术积累相对薄弱,国内外企业在液压元件技术积累与制造经验方面存在一定差距,客观上造成了国内中高端液压元件长期以来依赖进口的局面。

2016年我国液压行业进口金额约15.5亿美元,以2016年末即现汇率折算约合人民币108亿元,进出口逆差约70亿元,进口液压产品占国内液压市场规模的20%左右。

中高端液压件运用领域广泛,拥有超过100亿元市场空间和产品高附件值、高毛利率的特征,对于国内优质液压元件企业意味着广阔的增量市场与良好的成长机遇。

国内液压系统中,以油缸、泵、阀为代表的关键零部件比重较高,合计超过60%;以2016年580亿元左右的市场规模测算,液压油缸市场达到约140亿元,液压泵市场约133亿元,液压阀约93亿元,液压马达约30亿元。

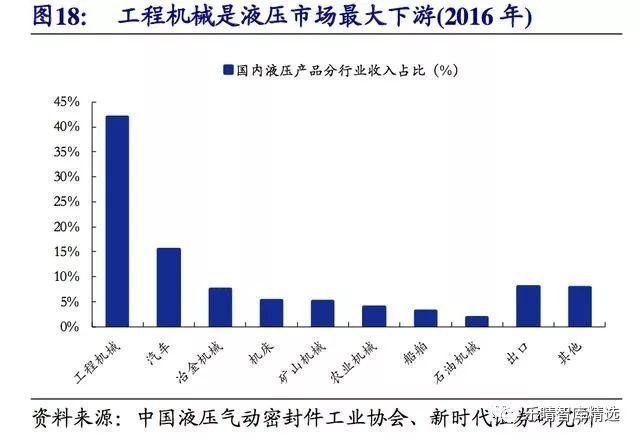

按下游分类,工程机械是液压市场最大下游,是液压元件需求量开始上涨的重要驱动力。

国内液压行业的下游应用最重要的包含各类行走机械、工业机械与大型装备,其中,工程机械占比最高,达到41.9%,以2016年580亿元左右市场规模测算,工程机械行业液压产品营销售卖收入约240亿元。

2011-2015年国内工程机械产销量下滑和国内龙头逐步抢占市场占有率,导致进口市场规模总体呈下降趋势。

近年来,行业进口金额从2011年的34.24亿美元(约合人民币216亿元)减少至2016年的15.5亿美元(约合人民币108亿元)。。

一方面,工程机械行业在经历2009-2011年的产销量爆发后出现持续大幅度地下跌,主机厂产量减少造成进口液压元件需求出现萎缩;

另一方面,国内有突出贡献的公司近年来不断通过自主研发技术以及引进、消化国外先进液压设计与制造工艺,逐步实现了部分进口产品的国产化替代,挤占了外资液压元件厂商的市场份额。

2016年下半年以来,收益于下游基建、房地产投资保持平稳和存量设备进入更新周期,工程机械行业产销量恢复增长,全年销量达51.2万台、同比增长3.65%,其中挖掘机7.03万台,装载机6.17万台,起重机0.89万台,推土机0.41万台,压路机1.20万台,叉车37.01万台;

2017年行业累计销量持续迅速增加,达到79.6万台,同比增长55.6%,其中挖掘机增长99.52%,装载机增长46.81%,起重机增长129.7%,推土机增长40.53%,压路机增长45.67%,叉车增长34.23%。

挖掘机通常配备1台高压主泵(斜盘式轴向柱塞泵)、1台主阀(多路控制阀)、4台高压液压油缸、1台回转变量马达及减速机、2台行走变量马达及行星减速机、先导控制阀等。

以中型挖掘机为例,整机价格约40万元,其液压系统成本约14-15万元,占挖机价值量的35%左右。核心液压元件价值约8.5-10万元,占比超过22%;

其中,油缸单价超过5000元,合计超过2万元,占比约5%;主泵、主阀单价约2.5万元,加上先导阀等其他泵阀合计约5.5万元,占比约14%;马达单价约4000元,合计约1.2万元,占比约3%。

2017年挖掘机液压核心元件(泵、阀、油缸、马达)市场需求接近100亿元,液压系统需求超过150亿元。

2017年全年销售挖掘机14万台,小挖(0-13t)、中挖(13-30t)和大挖(30t以上)销量分别为7.30万台、4.76万台、1.97万台,以油缸单价2000元、5000元、9000元,单机配备4台油缸,测算国内挖掘机油缸市场约22亿元;

以泵+阀合计单价25000元、55000元、85000元,测算国内挖掘机泵阀市场约61亿元;以马达单价为1500元、4000元、7500元,单机配备3台马达,测算国内挖掘机马达市场约13亿元。

核心元件总市场需求约96亿元,按液压系统占比35%和核心元件占比22%来计算,2017年挖掘机液压系统需求超过150亿元。

机床行业是液压系统在工业机械方面应用最多、需求量较大的领域,参照2016年国内液压市场规模进行测算,机床行业液压需求规模预计超过30亿元。

2017年以来,国内机床行业持续复苏,全年金切机床累计产量达到64.3万台,同比增长6.8%,成形机床累计产量30.6万台,同比增长1.7%。

我们认为机床行业逐步复苏,同时伴随着未来机床的自动化、智能化升级,液压件的需求有望稳定增长。

截止2017年底,我国内地累计有34个城市建成投运城轨线公里,在建线公里),全年新通车里程880公里、完成建设投资4739亿元,均创历史上最新的记录,此外共有62个城市的城轨交通线网获批,规划线公里。

另一方面,作为城市轨道交通建设的先行指标,中国中铁和中国铁建2015-2017年城市轨道交通新签合同金额合计为2373亿元、4236亿元、4897亿元,同比增长23%、78%、16%。

一般城轨建设的周期为4-5年,所以我们大家都认为2018-2020年是各地城市轨道交通项目(主要是地铁、轻轨项目)建设的高峰期,这将有力的支撑以盾构机为代表的隧道掘进设备需求的增长。

目前在建的地铁隧道施工绝大部分是由盾构机完成,加上未来地下管廊、公路铁路隧道、地下停车场等领域也将越来越多用到盾构机施工,我们预计2018-2020年国内盾构机的总需求有望达到1200台,按单价4000万元计算,对应市场规模约480亿元。

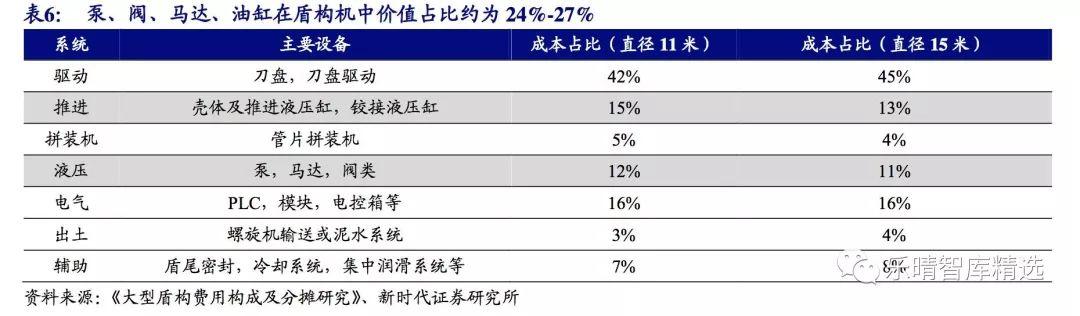

另一方面,盾构机成本中,液压系统(泵,马达,阀类)占比约11%-12%,对应市场规模约55亿元,推进系统(壳体及推进液压缸,铰接液压缸)占比约13%-15%,对应市场规模约67亿元,合计市场需求预测超过120亿元。

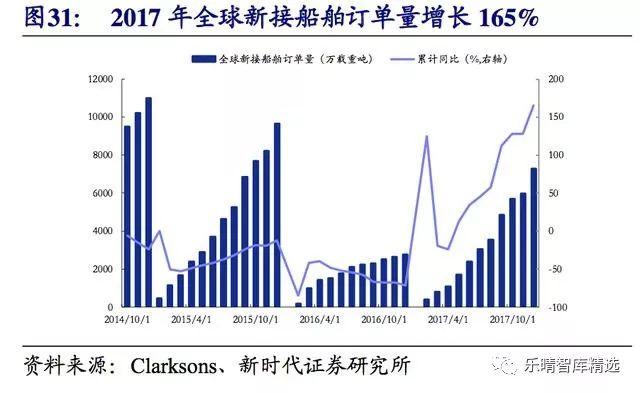

2016年国内船舶海工液压系统需求约20亿元。随着国际油价逐步回暖,全球船舶海工装备迎来复苏,2017年全球新接船舶订单量达到7267万载重吨、同比增长165%,全国新接船舶订单量达到3223万载重吨、同比增长99%,我们大家都认为随着船舶海工订单和生产逐步放量,对应液压元件需求也有望保持快速增长。

目前全球的高端液压件几乎被博世力士乐、川崎重工、派克汉尼汾、伊顿液压等少数几家液压生产企业所垄断,其中博世力士乐、川崎重工占据了相当的国内市场占有率,国内企业普遍规模较小,生产技术和收入规模较国外企业仍有一定差距。

但国内优质液压件生产企业经过多年的研发和尝试,取得了技术突破,实现了高端液压件的量产,正逐步打破国外企业在国内市场上的垄断格局。

主机厂亟需摆脱对国外液压巨头的依赖。以工程机械为例,挖机主机市场的配套模式一般都会采用长期稳定的战略合作,主机企业对零部件供应商的选择较为谨慎,生产企业在通过主机客户的严格考察认证后,才能成为其供应商;而主机企业一旦选定供应商,通常不会轻易更换,甚至会形成某些特定的程度的依赖。

近年来主机厂也有意通过自主研发和与国内液压件企业合作来打破这一限制,实现高端液压件国产化,提升主机企业的盈利能力和竞争能力。

持续高研发投入+产能逐步释放+配套国产主机厂实现客户绑定,国内液压龙头有望进入黄金发展时期。

国内以恒立液压、艾迪精密为代表的液压有突出贡献的公司经过较长时间的积累和投入,在铸件生产、机械加工、装配测试等环节都取得了很大的进步,产能也将逐步释放;

一方面,2016年下半年以来,随着国内主机厂的需求持续复苏,川崎、力士乐的液压泵阀出现供货紧张,国内主机厂与国内液压件企业的合作意愿进一步提升,也加速了高端液压件国产化的进程。

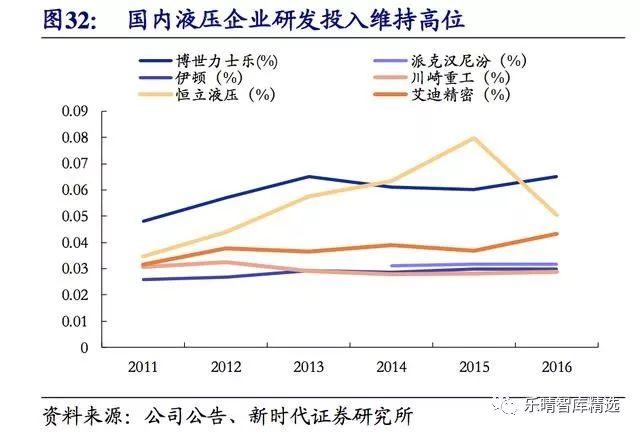

研发费用占比赶超外资龙头,毛利率不断的提高。液压件作为高技术壁垒的产品,持续大力的研发投入是实现进口替代的必要条件,国内企业研发费用占收入的比重呈现上升趋势,且已经接近甚至赶超外资龙头水平,2014-2016年恒立液压的平均研发费用占比约6.5%、艾迪精密约4.0%,同期博世力士乐约6.2%、派克汉尼汾约3.2%、伊顿约3.0%、川崎重工约2.8%。

另一方面,国内液压企业注重新产品研发和技术创新,加大布局高的附加价值的液压元件产品,同时受益于市场回暖和企业规模效应的显现,产品毛利率也在不断提升。

国内液压元件有突出贡献的公司加快液压泵阀等关键元件的产能布局,新增产能充足,以满足未来2-3年内产品放量的需要。

其中,恒立液压在完成高精密液压铸件项目一期后,于2018年3月1日发布了重要的公告正式开启二期的资本预算,计划以5亿资金新建3万吨液压铸件产能;

艾迪精密则按照计划加快落实IPO募投项目,达产后液压泵、马达、多路控制阀分别为2.76万、3.43万台、8100台,较之前分别提升约2倍、18倍和50倍。

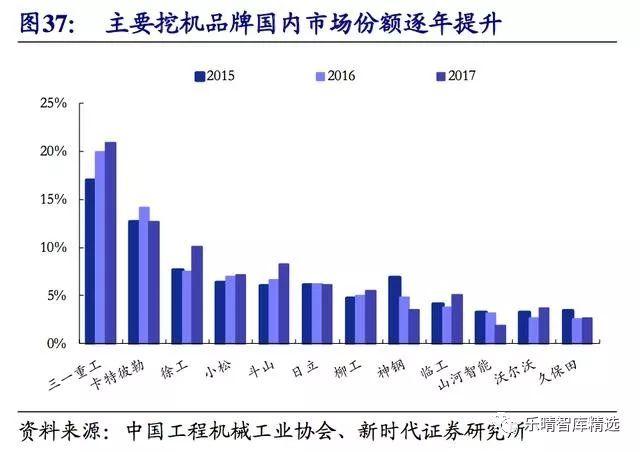

近年来,国产主机品牌市场占有率持续提升,2017年国产市占率达到50.2%,以三一重工、徐工、柳工为代表的国内行业有突出贡献的公司销量迅速增加,市场占有率继续快速提升,分别达到20.9%、10.1%、5.5%,分列行业第1、第3、第7位。

恒立液压、艾迪精密2家企业分别作为液压油缸、液压破碎锤产品的细分龙头,与国内主机品牌长期保持着密切合作,产品质量与制造能力获得主机客户的广泛认可,公司与三一等国内主机厂积极合作,推进液压泵、阀、马达的国产化,有望凭借过硬的产品质量、性价比优势(液压件产品技术达到国际领先水平,价格低于外资同种类型的产品)、快速反应与优质服务实现客户深度绑定。

2017年,受益于国内工程机械行业复苏,恒立液压、艾迪精密业绩均实现快速增长。

恒立液压2017Q3实现营业收入20.27亿元、同比增长110%,净利润2.77亿元、同比增长573%,预计全年实现净利润3.7-4亿元,同比增长426%-469%;艾迪精密2017Q3实现营业收入4.7亿元、同比增长60.55%,净利润1.02亿元、同比增长78.49%,预计全年实现净利润1.4亿元、同比增长76%。

随着国内有突出贡献的公司业绩快速地增长,市场占有率大幅度的提高,持续缩小与国外巨头的差距,稳固与主机厂的合作伙伴关系,竞争力有望逐步提升,高端液压件未来有望加速实现进口替代。(新时代证券 分析师:郭泰)获取本文完整报告请百度搜索“乐晴智库”返回搜狐,查看更加多